|

Με αυτά τα λόγια ξεκινά την ανάλυσή του ο διευθυντής επενδύσεων στην Παγκόσμια Διαχείριση Πλούτου της UBS, Mark Haefele, περιγράφοντας τρία σενάρια για το μέλλον των αγορών.

Ο Haefele υπενθυμίζει ότι πέρυσι, μεγάλες κεντρικές τράπεζες ήρθαν στην πίστα με ένα ριζικά διαφορετικό σύνολο κινήσεων από ό,τι έχει παρατηρηθεί στην πρόσφατη ιστορία. Μετά από 40 χρόνια μείωσης των επιτοκίων και κάνοντας «ό,τι χρειαστεί» για να πλημμυρίσει τον κόσμο με ρευστότητα, η Federal Reserve και άλλες κεντρικές τράπεζες ξεκίνησαν αυτό που θα γινόταν το ταχύτερο σύνολο αυξήσεων επιτοκίων που έχει καταγραφεί ποτέ.

Οι τιμές των ομολόγων έπεσαν, οι αποδόσεις εκτινάχθηκαν στα υψηλότερα επίπεδά τους σε πάνω από μια δεκαετία και τα επιτόκια των στεγαστικών δανείων στις ΗΠΑ σχεδόν τριπλασιάστηκαν.

«Αντιμέτωποι με μια συνταρακτική αλλαγή για τις αγορές, η στρατηγική μας ήταν να εκμεταλλευτούμε τις πολύ υψηλότερες προσφερόμενες αποδόσεις» υπογραμμίζει στην έκθεσή του προσθέτοντας μεταξύ άλλων ότι πέρα από τα «άγνωστα άγνωστα» που θα μπορούσαν, έγιναν και μπορεί ακόμα να προκύψουν λόγω των αυξήσεων των επιτοκίων της Fed, αναδείχθηκαν τουλάχιστον δύο σοβαροί κίνδυνοι το πρώτο εξάμηνο του έτους: ασθενέστερα εταιρικά κέρδη και πτώση των πραγματικών μισθών.

Ο χορός των ελεφάντων

«Εκ των υστέρων, οι ελέφαντες όντως χόρεψαν και μερικά θύματα συνεθλίβησαν. Ήταν επίσης ένα αδύναμο καλοκαίρι για τους μεγάλους χρηματιστηριακούς δείκτες. Ωστόσο, συνολικά, υπερεκτιμήσαμε τους κινδύνους αυξήσεων των επιτοκίων της κεντρικής τράπεζας για την παγκόσμια οικονομία και είμασταν πολύ απαισιόδοξοι για τις μετοχές. Ήταν σχεδόν πολύ εύκολο να αγοράσεις ομόλογα καθώς οι τιμές έπεσαν σε χαμηλά πολλών δεκαετιών» παραδέχεται.

Απομακρύνεται η ύφεση

Με τις εκτιμήσεις για τα κέρδη να βελτιώνονται τώρα και τους πραγματικούς μισθούς να αυξάνονται ξανά στις ΗΠΑ, η UBS εκτιμά ότι οι αυξήσεις των επιτοκίων δεν θα προκαλέσουν ύφεση στις Ηνωμένες Πολιτείες τους επόμενους 12 μήνες. Η ανάπτυξη στην Κίνα έχει απογοητεύσει, αλλά όχι τόσο να αλλάξει την παγκόσμια εικόνα και μπορεί να συμβάλει στη μείωση του πληθωρισμού της αναπτυγμένης αγοράς.

«Οι ελέφαντες των κεντρικών τραπεζών εξακολουθούν να χορεύουν, αλλά τώρα φαίνονται λιγότερο πιθανό να ποδοπατήσουν την παγκόσμια οικονομία στον τακτικό επενδυτικό μας ορίζοντα» τονίζει αναλύοντας τρία πιθανά σενάρια

Βασικό σενάριο: «Ήπια» προσγείωση – ομόλογα ανοδικά, μετοχές μέτρια υψηλότερα

Τους τελευταίους μήνες, έχουν αυξηθεί τα στοιχεία ότι ο πληθωρισμός υποχωρεί και ότι οικονομία των ΗΠΑ είναι αρκετά ισχυρή ώστε να αποφύγει μια βραχυπρόθεσμη ύφεση παρά τις αυξήσεις

επιτοκίων κατά 525 μονάδες βάσης που έχει θεσπίσει μέχρι στιγμής η κεντρική τράπεζα των ΗΠΑ. Οι συνολικές μισθολογικές πιέσεις έχουν επίσης υποχωρήσει, με τον δείκτη κόστους απασχόλησης να υποχωρεί υποχωρώντας στο χαμηλότερο επίπεδο των τελευταίων δύο ετών.

Εν τω μεταξύ, η αύξηση του ΑΕΠ των ΗΠΑ επιταχύνθηκε στο 2,4% σε ετήσια βάση το δεύτερο τρίμηνο, από 2% το πρώτο. Ένα ευρύ φάσμα παραδοσιακά ευαίσθητων τομέων της οικονομίας έχει παραμείνει σταθερό, συμπεριλαμβανομένων των κατοικιών και των αυτοκινήτων. Και ορισμένοι βασικοί κορυφαίοι δείκτες αρχίζουν να πέφτουν ή να κλίνουν υψηλότερα, συμπεριλαμβανομένης της εμπιστοσύνης των καταναλωτών και του δείκτη παραγωγής ISM. «Όλα αυτά υποστηρίζουν τη βασική μας περίπτωση μιας «ήπιας» προσγείωσης για την οικονομία, δηλαδή, ο πληθωρισμός να πλησιάσει τον στόχο της Fed χωρίς ύφεση φέτος», υπογραμμίζει.

Τι σημαίνει αυτό για τους επενδυτές;

Η UBS πιστεύει ότι μια ήπια προσγείωση για την οικονομία των ΗΠΑ εξακολουθεί να συνάδει με την αύξηση των εταιρικών κερδών, καθώς και με τη βελτίωση σε τομείς όπως η ψηφιακή διαφήμιση, το cloud computing, οι κεφαλαιαγορές και η κατανάλωση αγαθών.

Η αντίσταση 4% που άσκησε ο ενεργειακός τομέας στην αύξηση των κερδών του S&P 500 φέτος, πιθανότατα θα έχει εκλείψει μέχρι το 2024. Και οι εταιρείες που αναφέρουν κέρδη δεύτερου τριμήνου έχουν παράσχει καθησυχαστικές οδηγίες σχετικά με τις προοπτικές τους για το τρίτο τρίμηνο.

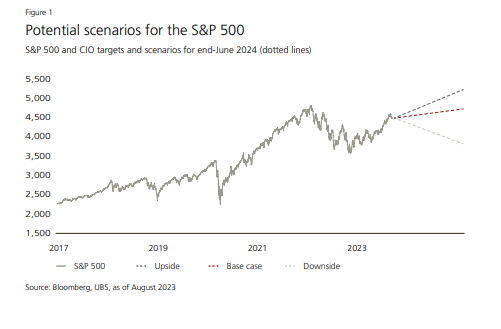

Ο στόχος για τον S&P 500 είναι 4.700 μονάδες έως το τέλος Ιουνίου 2024, με συνολική απόδοση 7%-8% από σήμερα. Προβλέπουν επίσης τα ομόλογα θα αποδίδουν κάπως καλύτερες αποδόσεις σε αυτό το σενάριο (εκτιμούν συνολικές αποδόσεις 10% για υψηλό δημόσιο χρέος και χρέος επενδυτικού βαθμού κατά την ίδια περίοδο). Το σενάριο αυτό έχει ποσοστό πιθανότητας 60%.

Ανοδικό σενάριο: Ράλι στις μετοχές, τα ομόλογα επιστρέφουν

Μετά από ένα ράλι 17% από την αρχή του έτους, μπορεί να είναι δύσκολο να φανταστεί κανείς την περίπτωση σημαντικής περαιτέρω ανόδου για τις μετοχές. Ωστόσο, οι αγορές δικαιωμάτων προαίρεσης τιμολογούν μια πιθανότητα περίπου 15% ότι ο S&P 500 θα μπορούσε να διαπραγματευτεί στις 5.200 μονάδες ή ακόμα και πάνω από αυτές έως τα τέλη Ιουνίου του επόμενου έτους.

Για να είναι πρόθυμοι να αγοράσουν μετοχές σε υψηλότερες τιμές, οι επενδυτές θα χρειαστούν περισσότερη διαβεβαίωση ότι εισερχόμαστε σε μια περίοδο οικονομικής ανάπτυξης ή ότι οι εταιρείες θα είναι σε θέση να αυξήσουν ουσιαστικά τα κέρδη τους πέρα από το 9% που αναμένει η UBS στο βασικό της σενάριο.

Η τεχνητή νοημοσύνη είναι ένα πιθανό έναυσμα και για τα δύο.

Σε αυτό το ανοδικό σενάριο, η αισιοδοξία για υψηλότερη οικονομική ανάπτυξη, που οδηγείται από τον μετασχηματιστικό αντίκτυπο της τεχνητής νοημοσύνης, υποστηρίζει υψηλότερες εκτιμήσεις κερδών και διατηρεί τις αποτιμήσεις σε υψηλά επίπεδα. Σε αυτό το σενάριο, η αύξηση των κερδών του S&P 500 κατά 12% το 2024 δεν είναι απίθανη, ακόμη και από υψηλότερα πραγματικά κέρδη το 2023 από ό,τι υποθέτει η βασική περίπτωση. Αυτό θα μπορούσε να φέρει τον S&P 500 στις 5.200 έως τα τέλη Ιουνίου 2024. «Εκχωρούμε μια πιθανότητα 20% σε αυτό το σενάριο» αναφέρει η UBS.

Είναι επίσης σημαντικό να σημειωθεί ότι ενώ η αισιοδοξία της τεχνητής νοημοσύνης μπορεί να είναι βασικός μοχλός για τις αγορές σε αυτό το σενάριο, δεν σημαίνει απαραίτητα ότι τα κέρδη της αγοράς θα προέρχονται από τον τεχνολογικό τομέα. Η συνδυασμένη παγκόσμια κεφαλαιοποίηση της αγοράς τεχνολογίας έχει ήδη ανέβει κατά 6 τρισεκατομμύρια δολάρια φέτος, ωστόσο είναι πολύ νωρίς για να πούμε ακριβώς πώς τα κέρδη από οποιεσδήποτε βελτιώσεις παραγωγικότητας που βασίζονται στην τεχνητή νοημοσύνη θα μπορούσαν να μοιραστούν μεταξύ των υψηλότερων εσόδων για εκείνες τις εταιρείες που παρέχουν λογισμικό και υπηρεσίες.

Πτωτικό σενάριο: Οι αυξήσεις των επιτοκίων πλήττουν την οικονομία – Τα ομόλογα αυξάνονται, οι μετοχές πέφτουν απότομα

Το αρνητικό σενάριο της UBS βλέπει τις προσδοκίες της αγοράς για μια ομαλή προσγείωση να αποδεικνύονται τελικά πολύ ευνοϊκές.

Υπάρχουν δύο πιθανές διαδρομές σε αυτό το σενάριο. Πρώτον, η τρέχουσα ανθεκτικότητα των ανεπτυγμένων οικονομιών διαψεύδεται και η αυστηρότερη νομισματική πολιτική τελικά ξεπερνά την τυπική της υστέρηση, ωθώντας ενδεχομένως την οικονομία των ΗΠΑ σε ύφεση.

Δεύτερον, ο βασικός πληθωρισμός αποδεικνύεται επίμονος, πάνω από το επίπεδο που η Fed θεωρεί συνεπές με την επίτευξη του μεσοπρόθεσμου στόχου του 2%, πράγμα που σημαίνει ότι η κεντρική τράπεζα είτε διατηρεί τα επιτόκια υψηλά για πολύ μεγαλύτερο χρονικό διάστημα – μέχρι το 2024 – είτε τα αυξάνει περαιτέρω.

Αυτό θα ήταν αντίθετο τόσο με τις προσδοκίες της αγοράς όσο και με τις εκτιμήσεις της ίδιας της Fed, οι οποίες δείχνουν μειώσεις επιτοκίων κατά το 2024.

Σε ένα καθοδικό σενάριο, οι αναλυτές της UBS προβλέπουν χαμηλότερες τιμές των μετοχών, καθώς οι επενδυτές μειώνουν τις προσδοκίες για τα κέρδη και ζητούν υψηλότερα ασφάλιστρα κινδύνου, λαμβάνοντας υπόψη πιθανές επιπτώσεις δεύτερης τάξης στη χρηματοπιστωτική σταθερότητα. Τα ομόλογα υψηλής ποιότητας θα αυξηθούν τελικά καθώς οι επενδυτές αναζητούν ασφαλή καταφύγια. Άλλα παραδοσιακά ασφαλή καταφύγια όπως ο χρυσός, το ελβετικό φράγκο και το ιαπωνικό γιεν πιθανότατα θα κερδίσουν έδαφος.

Σε αυτό το σενάριο το οποίο έχει πιθανότητες επίσης 20%, ο S&P 500 θα μπορούσε να πέσει στις 3.500 έως τα τέλη Ιουνίου 2024, περισσότερο από 20% κάτω από τα τρέχοντα επίπεδα.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σχόλια

Δεν βρέθηκαν σχόλια γι'αυτό το άρθρο.

Γίνε ο πρώτος που θα σχολιάσει το άρθρο χρησιμοποιώντας την παρακάτω φόρμα