Σύμφωνα με την έρευνα (σ.σ.: «Business Leaders») στη «χρονιά του πληθωρισμού», τη χρήση 2022, οι 500 πιο κερδοφόρες ελληνικές εταιρείες κατέγραψαν εντυπωσιακή αύξηση των κερδών EBITDA (κέρδη προ φόρων, τόκων και αποσβέσεων) κατά 75,5%, τα οποία διαμορφώθηκαν σε 25,1 δισ. ευρώ! Επιπλέον, τα συνολικά προ φόρου κέρδη ανήλθαν σε 19,9 δισ. ευρώ, μέγεθος που καλύπτει περίπου το 90% των κερδών του συνόλου των 20.470 εταιρειών με διαθέσιμους ισολογισμούς για το 2022.

Σημειωτέον πως τα στοιχεία της έρευνας της ICAP που επεξεργάστηκε και δημοσιεύει σήμερα το «b.s.» αφορούν την οικονομική χρήση 2022. Για πολλούς μπορεί να φαντάζουν περσινά ξινά σταφύλια, ωστόσο είναι εξαιρετικά σημαντικά διότι αφενός αφορούν την περίοδο όπου άνοιξε ο πληθωριστικός κύκλος, με την ενεργειακή κρίση να μαίνεται και τις τιμές πρώτων και δευτερευουσών υλών να κάνουν άλματα. Αφετέρου είναι και τα πρώτα που επί της ουσίας δημοσιεύονται συλλογικά, αφού το μπαράζ των παρατάσεων στις προθεσμίες για τη δημοσίευση ισολογισμού της χρήσης του 2022 έχει δώσει τη δυνατότητα σε πολλές επιχειρήσεις ακόμα και σήμερα να μην έχουν δημοσιεύσει τις οικονομικές καταστάσεις εκείνης της χρήσης! Το φαινόμενο αυτό κάποια στιγμή πρέπει να τελειώνει, αφού λειτουργεί αποτρεπτικά στο να υπάρχει διαφάνεια στην αγορά…

Σε κάθε περίπτωση, οι ερμηνείες για την αυξημένη κερδοφορία που παρουσιάζουν πολλές εταιρείες στον ευαίσθητο χώρο των τροφίμων - ποτών και του οργανωμένου λιανεμπορίου, παρά το πλαφόν στα περιθώρια κέρδους πώλησης βασικών αγαθών, μπορεί να είναι πολλές και διαφορετικές. Από την ικανότητα των επιχειρήσεων να προσαρμόζονται και να διεκδικούν άλλους χώρους ανάπτυξης, στο εξωτερικό ή σε άλλους τομείς, ως αποτέλεσμα του επονομαζόμενου «πληθωρισμού της απληστίας» που, σύμφωνα με την τελευταία έκθεση της ΤτΕ, είναι ο μεγαλύτερος παράγοντας που επηρεάζει τις αυξήσεις των τιμών και ένας σημαντικός κίνδυνος για τον εκτροχιασμό της αναπτυξιακής δυναμικής της ελληνικής οικονομίας!

Συγκεκριμένα, σύμφωνα με την έκθεση της ΤτΕ, το μερίδιο καθαρού κέρδους (που ορίζεται ως ο λόγος του καθαρού λειτουργικού πλεονάσματος προς την καθαρή προστιθέμενη αξία και εκφράζει την απόδοση του επιχειρηματικού τομέα σε όρους λειτουργικών κερδών) παρέμεινε σημαντικά υψηλότερο στο α’ τρίμηνο του 2023 (28%) σε σχέση με το επίπεδό του το 2019 (24,9%). Ωστόσο, κινείται στα ίδια επίπεδα με τον μέσο όρο της περιόδου 2017-2019. Σημειώνεται ότι μετά την αύξηση που κατέγραψε στο πρώτο έτος της πανδημίας, το καθαρό μερίδιο κέρδους των προϊόντων παρέμεινε υψηλό τόσο το 2021 (33,7%) όσο και το 2022 (33,2%), ενώ στη συνέχεια φαίνεται να αποκλιμακώνεται.

Η διατήρηση του μεριδίου κέρδους των προϊόντων σε υψηλά επίπεδα μπορεί να εξηγηθεί από μια πληθώρα παραγόντων, όπως α) η ισχυρή ζήτηση, η οποία υπερκέρασε την περιορισμένη προσφορά σε συγκεκριμένους τομείς της οικονομίας (είδη διατροφής, βιομηχανικά αγαθά), β) η συσσώρευση αποταμιεύσεων των νοικοκυριών κατά τη διάρκεια της πανδημίας, η οποία τροφοδοτούσε τη δυναμική της καταναλωτικής ζήτησης, γ) το έντονο πληθωριστικό περιβάλλον που επικράτησε, στο οποίο παρατηρήθηκε ισχυρή αύξηση των τιμών των εισαγωγών (π.χ. κόστος εισαγόμενης ενέργειας) εντείνοντας περαιτέρω τις πληθωριστικές προσδοκίες, και μπορεί να διευκολύνει τις επιχειρήσεις να μετακυλίσουν το αυξημένο κόστος τους στους στόχους!

Γι’ αυτό και ο διοικητής της ΤτΕ Γιάννης Στουρνάρας, εκτός από την αυτοσυγκράτηση των ζητημάτων, ζήτησε επίσης να εντατικοποιηθούν οι έλεγχοι για την αντιμετώπιση των φαινομένων αισχροκέρδειας.

Τα αποτελέσματα

Μια πιο ξεκάθαρη εικόνα στην πορεία των κερδών των επιχειρήσεων προσφέρει η έρευνα της ICAP, σύμφωνα με την οποία το σύνολο των επιχειρηματικών κλάδων εμφανίζει σημαντική αύξηση της κερδοφορίας τους.

Από πλευράς πλήθους εταιρειών οι επιχειρήσεις που ανήκουν στον τομέα των Λοιπών Υπηρεσιών και στον Βιομηχανικό Τομέα κυριαρχούν ανάμεσα στις Τop 500 πιο κερδοφόρες το 2022, καλύπτοντας μερίδιο 35,8% και 28,4% αντίστοιχα, επί του συνόλου των εταιρειών. Σημειωτέον πως στον πρώτο τομέα συμπεριλαμβάνονται οι εταιρείες ενέργειας και ύδρευσης, όπου εμφανίζονται να πρωταγωνιστούν στις επιδόσεις, και στον δεύτερο οι εταιρείες διύλισης, που επίσης είχαν υπεραποδόσεις. Ο τομέας των τραπεζών - εταιρειών factoring κατέλαβε την τρίτη θέση με βάση τα EBITDA (22,3%), ενώ εκείνος του εμπορίου την τέταρτη με μερίδιο 9%.

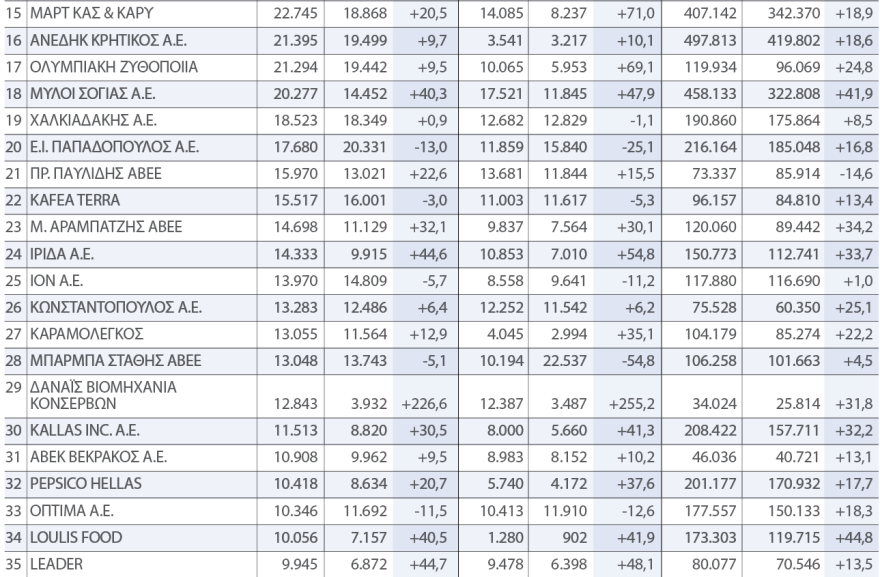

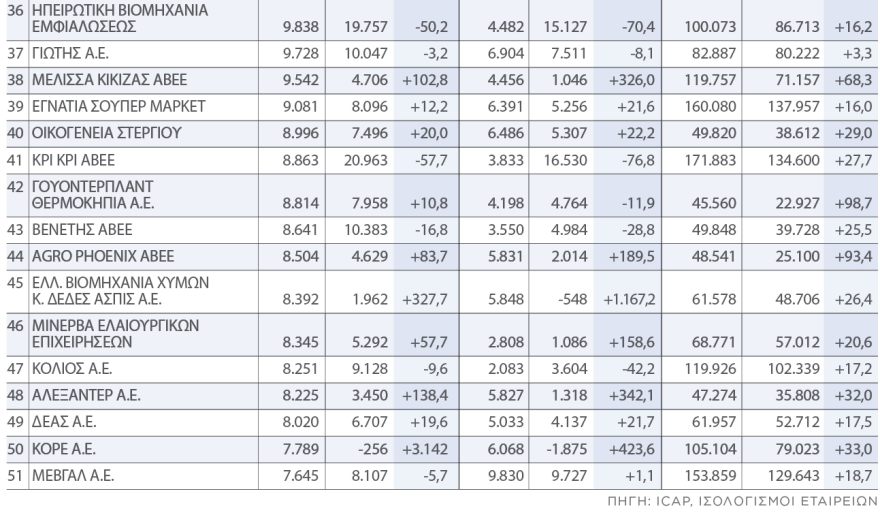

Αξιοσημείωτες, με βάση την επεξεργασία που έκανε το «b.s.», είναι οι επιδόσεις και των βιομηχανικών ή εμπορικών επιχειρήσεων που δραστηριοποιούνται στα τρόφιμα - ποτά. Συνολικά στις 500 πιο κερδοφόρες επιχειρήσεις της χρήσης 2022 εμφανίζονται περίπου 55 εταιρείες της συγκεκριμένης ομάδας, συμπεριλαμβανομένου και αλυσίδων σούπερ μάρκετ.

Μάλιστα τα μεγαλύτερα κέρδη σε επίπεδο όγκου εμφανίζεται να τα κάνει η μεγαλύτερη αλυσίδα σούπερ μάρκετ της χώρας. Η Ελληνικές Υπεραγορές Σκλαβενίτη, μητρική του ομώνυμου ομίλου, εμφανίζεται να έχει σημειώσει EBITDA 226,6 εκατ. ευρώ παρά τη μείωσή τους κατά 9,8% σε σχέση με το 2021, αν και ο κύκλος εργασιών της αυξήθηκε 11,9%, στα 3,71 δισ ευρώ. Κοινώς διατήρησε περιθώριο EBITDA 6,1%.

Σε επίπεδο επιδόσεων, πάντως, στο κομμάτι του εμπορίου ξεχωρίζει η ΜΕΤΡΟ ΑΕΒΕ της οικογένειας Παντελιάδη. Η εταιρεία με τον βραχίονα του οργανωμένου λιανεμπορίου (My Market) αλλά και του χονδρεμπορίου (METRO Cash & Carry) κατάφερε το 2022 να καταγράψει αύξηση της κερδοφορίας της. Συγκεκριμένα τα EBITDA αυξήθηκαν κατά 12,9%, στα περίπου 60,2 εκατ. ευρώ και τα προ φόρων κέρδη κατά 20,9%, στα 28,34 εκατ. ευρώ.

Σε επίπεδο βιομηχανίας και παραγωγής στον χώρο των τροφίμων πρώτη και με διαφορά είναι η Mondelez Ελλάς Snacks Production, η επιχειρηματική μετεξέλιξη της πάλαι ποτέ Chipita, μετά την εξαγορά της από τον ομώνυμο πολυεθνικό όμιλο. Οι εντυπωσιακές επιδόσεις της βέβαια που δείχνουν αύξηση 904,6% των EBITDA, στα περίπου 203 εκατ. ευρώ, έχουν να κάνουν με την είσπραξη μερισμάτων από την εκκαθάριση της μητρικής Cyprus Participation, στο πλαίσιο της απορρόφησης και αναδιάρθρωσης των δραστηριοτήτων της Chipita στον όμιλο Mondelez.

Σε επίπεδο ωστόσο λειτουργικής κερδοφορίας οι εταιρείες που ξεχώρισαν και φέτος, καταγράφοντας μάλιστα όχι διατήρηση αλλά αύξηση της κερδοφορίας τους, ήταν οι Αθηναϊκή Ζυθοποιία, Coca-Cola 3Ε και Ελληνικά Γαλακτοκομεία.

Η πρώτη κατέγραψε αύξηση του κύκλου εργασιών κατά 24%, φτάνοντας σχεδόν τα 280 εκατ. ευρώ, αύξηση 28,2% των EBITDA στα 59,61 εκατ. ευρώ και αύξηση 27,3% στα κέρδη προ φόρων φτάνοντας τα 43,47 εκατ. ευρώ.

Η Coca-Cola 3E είχε αύξηση κύκλου εργασιών κατά 21,6% στα 573,6 εκατ. ευρώ, αύξηση EBITDA 28,2% στα 52,8 εκατ. ευρώ και αύξηση 44,9% στα κέρδη προ φόρων που έφτασαν τα 39,4 εκατ. ευρώ.

Η Ελληνικά Γαλακτοκομεία της οικογένειας Σαράντη (Τυράς, Ολυμπος, Ροδόπη, ΑΓΝΟ κ.ο.κ.), αν και είχε να αντιμετωπίσει επιπρόσθετα και την κρίση του γάλακτος, μια και υπήρξαν σημαντικά προβλήματα στην αγορά το 2022 αναφορικά με τα κόστη αλλά και τη διαθεσιμότητα γάλακτος σε όλη την Ευρώπη, είδε τον κύκλο εργασιών της να αυξάνεται κατά 14,2%, στα 374,85 εκατ. ευρώ, τα EBITDA κατά 68,4% στα 49,5 εκατ. ευρώ και τα κέρδη προ φόρων κατά 200,9%, στα 27,93 εκατ. ευρώ!

Οι τρεις αυτές εταιρείες, μαζί με τη METRO ΑΕΒΕ μάλιστα ανήκουν σε ένα κλαμπ 20 εταιρειών, εκ των 55 πλέον κερδοφόρων στον χώρο των τροφίμων - ποτών και σούπερ μάρκετ, που κατάφεραν να πάνε κόντρα στο γενικό ρεύμα και να καταγράψουν αύξηση στα περιθώριά τους και τελικά στην κερδοφορία τους.

Πρόκειται για τις εταιρείες:

Mondelez Ελλάς Snacks Production με περιθώριο EBITDA 222,2%, Κτήμα Αλφα (οινοποιεία) με 52%, Δαναΐς Βιομηχανία Κονσερβών με 37,8%, Πρόδρομος Παυλίδης Α.Ε. (εταιρεία επεξεργασίας φρούτων και λαχανικών) με 21,8%, Αλεξάντερ Α.Ε. (εταιρεία κομπόστας φρούτων και συμπυκνωμένων χυμών φρούτων. Εισαγωγές και χονδρικό εμπόριο νωπών φρούτων) με 17,4%, Ελληνική Βιομηχανία Χυμών Κ. Δέδες - Ασπίς Α.Ε. με 13,6%, Ελληνικά Γαλακτοκομεία με 13,2%, ΔΕΑΣ Α.Ε. (ελιές Χαλκιδικής) με 12,9%, Leader (εισαγωγή και αντιπροσώπευση τυροκομικών προϊόντων) με 12,4%, Μινέρβα Ελαιουργικών Επιχειρήσεων με 12,1%, Ιριδα Α.Ε. (ιχθυοτροφές) με 9,5%, Coca-Cola 3Ε με 9,2%, Παύλος Πέττας ΑΒΕΕ (έλαια και προϊόντα ελαίου) με 9,1%, Alinda - Velco ΑΒΕΕ (πρώτες ύλες διατροφής) με περιθώριο 8,1%, Μέλισσα Κίκιζας (ζυμαρικά, ελαιόλαδο κ.ο.κ.) με 8%, ΚΟΡΕ Α.Ε. (έλαια) με 7,4%, Μαρτ Κας & Κάρυ (χονδρεμπόριο) με 5,6%, Pepsico Hellas με 5,2%, Θ . Νιτσιάκος ΑΒΕΕ με 4,7% και ΜΕΤΡΟ ΑΕΒΕ με 4% περιθώριο EBITDA.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σχόλια

Δεν βρέθηκαν σχόλια γι'αυτό το άρθρο.

Γίνε ο πρώτος που θα σχολιάσει το άρθρο χρησιμοποιώντας την παρακάτω φόρμα