|

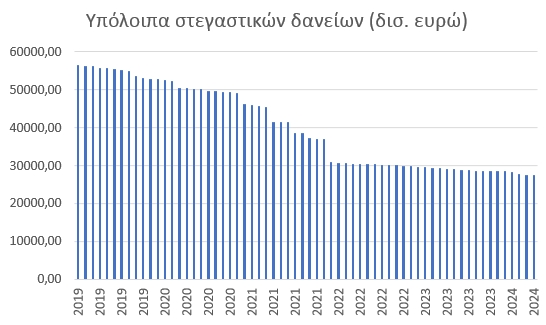

Τα στοιχεία της Τράπεζας της Ελλάδος δείχνουν ότι το υπόλοιπο των στεγαστικών δανείων «γκρεμίζεται» το πρώτο τετράμηνο του έτους. Έχει μειωθεί σχεδόν κατά 1 δισ. ευρώ (955 εκατ., για την ακρίβεια) και έχει πέσει σε μόλις 27,5 δισ. ευρώ, στο χαμηλότερο σημείο από το 2019 που ανατρέχουν τα στοιχεία της ΤτΕ (open data). Πρόκειται για μια σπάνια στρέβλωση, καθώς τα στεγαστικά δάνεια κατά κανόνα αποτελούν βασικό στοιχείο των τραπεζικών χαρτοφυλακίων, αλλά στην Ελλάδα έχουν μειωθεί σε υπερβολικό βαθμό.

Αυτό ήταν αποτέλεσμα σε πολύ μεγάλο βαθμό της τεράστιας αύξησης των μη εξυπηρετούμενων στεγαστικών δανείων στη διάρκεια της μεγάλης οικονομικής κρίσης. Στις αρχές του 2019, το υπόλοιπο των στεγαστικών δανείων ξεπερνούσε τα 56 δισ. και η μείωση τους στα 27 δισ. στη διάρκεια των προηγούμενων ετών ήταν αποτέλεσμα, σε πολύ μεγάλο βαθμό, της τιτλοποίησης των «κόκκινων» στεγαστικών για να τεθούν εκτός τραπεζικών ισολογισμών.

Με την πικρή εμπειρία της κρίσης, οι τράπεζες ήταν πολύ φειδωλές τα προηγούμενα χρόνια στις νέες χορηγήσεις. Κάλυπταν με δάνεια πολύ μικρό ποσοστό της αξίας των κατοικιών, κάτω από το 70%. Επιπλέον, φρόντιζαν το κόστος εξυπηρέτησης των δανείων να αντιστοιχεί σε χαμηλό ποσοστό του εισοδήματος του δανειολήπτη. Έτσι, ουσιαστικά απευθύνονταν μόνο σε πελάτες με σημαντικό «κομπόδεμα» και υψηλά εισοδήματα, αφήνοντας εκτός χρηματοδότησης το μεγαλύτερο μέρος των ενδιαφερόμενων ελληνικών νοικοκυριών και ειδικά τα νέα ζευγάρια μέσου και χαμηλού εισοδήματος.

Αντιδρώντας στη μεγάλη συρρίκνωση των χαρτοφυλακίων στεγαστικών δανείων, αλλά και στην πίεση που δέχονται από την κυβέρνηση για να προσφέρουν χρηματοδοτήσεις που θα βοηθήσουν να ξεπερασθεί η στεγαστική κρίση, οι τράπεζες κάνουν ήδη τις πρώτες κινήσεις χαλάρωσης των κριτηρίων δανεισμού:

- Τον Απρίλιο έκανε την πρώτη κίνηση η Εθνική Τράπεζα με το πρόγραμμα «Το πρώτο μου σπίτι», που απευθύνεται σε ανθρώπους ηλικίας έως 45 ετών. Με αυτό το πρόγραμμα, για πρώτη φορά τα τελευταία χρόνια η Εθνική ανέβασε το ποσοστό χρηματοδότησης έως το 90% της αξίας του ακινήτου. Ωστόσο, αυτή η αύξηση δεν ήταν χωρίς όρους, αφού για να φθάσει στο 90% η χρηματοδότηση θα πρέπει η κατοικία να έχει σχετικά υψηλή ενεργειακή απόδοση (κατηγορίας Γ και πάνω). Ουσιαστικά, δηλαδή, θα πρέπει να αγοραστεί ένα σχετικά νέο ή ανακαινισμένο ακίνητο για να χρηματοδοτηθεί σε ποσοστό 90%. Αυτά τα ακίνητα έχουν και μικρότερους κινδύνους για την τράπεζα, σε ό,τι αφορά ενδεχόμενη πτώση της αξίας του.

- Η Alpha Bank έκανε... ρελάνς με το Στεγαστικό Δάνειο Alpha Πρώτη Κατοικία για νέους έως 40 ετών. Και σε αυτό το πρόγραμμα, η χρηματοδότηση μπορεί να καλύψει έως και 90% της αξίας του ακινήτου, χωρίς ωστόσο να τίθενται περιορισμοί σε σχέση με την ενεργειακή απόδοση. Αυτό διευκολύνει νέα ζευγάρια να αναζητήσουν ακίνητα μεγαλύτερης ηλικίας, ώστε να μην ανεβεί πολύ ψηλά το κόστος αγοράς της κατοικίας.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σχόλια

Δεν βρέθηκαν σχόλια γι'αυτό το άρθρο.

Γίνε ο πρώτος που θα σχολιάσει το άρθρο χρησιμοποιώντας την παρακάτω φόρμα