Αυτό σημειώνει η Τράπεζα της Ελλάδας στην Έκθεση Χρηματοπιστωτικής Σταθερότητας αφού όμως κρούει τον κώδωνα του κινδύνου για τις δυνατότητες αποπληρωμής χρέους από νοικοκυριά και επιχειρήσεις και το κόστος χρηματοδότησης που επηρεάζονται δυσμενώς, λόγω αυστηροποίησης της νομισματικής πολιτικής της ΕΚΤ που διαμόρφωσε περιβάλλον υψηλότερων βασικών επιτοκίων.

Το ζητούμενο

Το βασικό ζητούμενο βέβαια είναι η ταχύτητα με την οποία θα βελτιωθεί το διαθέσιμο εισόδημα, κυρίως των ασθενέστερων εισοδηματικά νοικοκυριών που έχουν βιώσει πολύ εντονότερα την ακρίβεια καθώς η μείωση των επιτοκίων από μόνη της δεν αρκεί για την αύξηση της δυνατότητας τους να αποπληρώνουν τα χρέη τους.

Η εξέλιξη του διαθέσιμου εισοδήματος των νοικοκυριών αποτελεί βασικό προσδιοριστικό παράγοντα για την ευχέρεια εξυπηρέτησης των δανειακών τους υποχρεώσεων, όπως σημειώνεται στην έκθεση της ΤτΕ.

Σύμφωνα με τα στοιχεία των τριμηνιαίων μη χρηματοοικονομικών λογαριασμών των θεσμικών τομέων που καταρτίζει η Ελληνική Στατιστική Αρχή (ΕΛΣΤΑΤ), το ονομαστικό διαθέσιμο εισόδημα των νοικοκυριών αυξήθηκε κατά 1,1% το α΄ τρίμηνο του 2024, ενώ το πραγματικό διαθέσιμο εισόδημα μειώθηκε κατά 2,2% ως συνέπεια του πληθωρισμού.

Η αύξηση του ονομαστικού διαθέσιμου εισοδήματος των νοικοκυριών την εν λόγω περίοδο αποδίδεται κυρίως στη θετική συμβολή του εισοδήματος των αυτοαπασχολουμένων, καθώς και του εισοδήματος εξαρτημένης εργασίας.

Τα επιτόκια

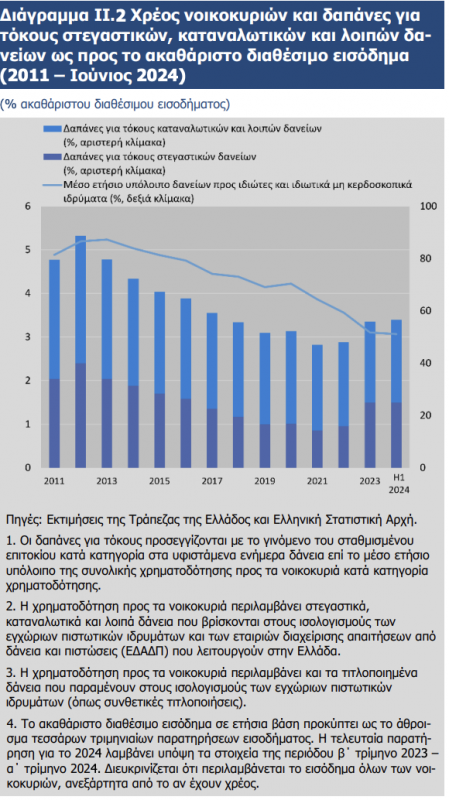

Σε ότι αφορά τα επιτόκια, η αύξηση των βασικών επιτοκίων της ΕΚΤ από τον Ιούλιο του 2022 (όταν ξεκίνησε το ράλι αυξήσεων) ως το Σεπτέμβριο του 2023 κατά 450 μονάδες βάσης επηρέασε σταδιακά τα εγχώρια τραπεζικά επιτόκια.

To μέσο επιτόκιο στα υφιστάμενα υπόλοιπα δανείων προς τα νοικοκυριά έφτασε στο υψηλότερο σημείο, στο 6,20% τον Απρίλιο του 2024 (232 μονάδες βάσης υψηλότερα από το Ιούνιο του 2022 όταν ήταν στο 3,88% ενώ τον περασμένα Αύγουστο ήταν στο 6,17% )αντανακλώντας την αυστηροποίηση της νομισματικής πολιτικής στη ζώνη του ευρώ.

Η αύξηση ήταν πιο αισθητή στα μακροπρόθεσμα στεγαστικά δάνεια που αποτελούν το μεγαλύτερο τμήμα των στεγαστικών δανείων.

Η προσδοκία

Η προσδοκία αλλαγής της κατεύθυνσης της νομισματικής πολιτικής και οι πρόσφατες μειώσεις των βασικών επιτοκίων της ΕΚΤ (25 μονάδες βάσης τον Ιούνιο, 25 μονάδες βάσης το Σεπτέμβριο και 25 μονάδες βάσης τον Οκτώβριο του 2024) έχουν ήδη αρχίσει να αντανακλώνται στα επιτόκια των δανείων, σημειώνει η ΤτΕ.

Σημειώνεται ωστόσο ότι με πρωτοβουλία των τραπεζών τα κυμαινόμενα επιτόκια των ενήμερων στεγαστικών δανείων που εκταμιεύθηκαν μετά το 2022 έχουν «παγώσει» μέχρι την ερχόμενη Άνοιξη στα επίπεδα του Μαρτίου του 2023.

Οι δαπάνες για τόκους στεγαστικών δανείων ως ποσοστό του ακαθάριστου διαθέσιμου εισοδήματος των νοικοκυριών παρέμειναν σταθερές το πρώτο εξάμηνο του 2024 μετά τη σημαντική αύξηση που είχαν παρουσιάσει το 2023 εξαιτίας της ανόδου των επιτοκίων των υφιστάμενων δανείων. Οι δαπάνες για τόκους καταναλωτικών και λοιπών δανείων ως ποσοστό του ακαθάριστου διαθέσιμου εισοδήματος των νοικοκυριών παρέμειναν σχεδόν αμετάβλητες τόσο το 2023 όσο και το πρώτο εξάμηνο του 2024.

Τέλος, όπως σημειώνει η ΤτΕ, το μέσο ετήσιο υπόλοιπο των δανείων προς τα νοικοκυριά ως ποσοστό του ακαθάριστου διαθέσιμου εισοδήματός τους μειώθηκε περαιτέρω χάρη στη μείωση του μέσου υπολοίπου των δανείων προς τα νοικοκυριά και στην αύξηση του ακαθάριστου διαθέσιμου εισοδήματος των νοικοκυριών.

Η κατάσταση με τα δάνεια

Σε ότι αφορά την ποιότητα του δανειακού χαρτοφυλακίου το απόθεμα των μη εξυπηρετούμενων δανείων αυξήθηκε στα περισσότερα χαρτοφυλάκια κατά το πρώτο 6μηνο. Για τα νοικοκυριά η αύξηση κατά 15,6% και συγκεκριμένα κατά 23% (0,5 δισ ευρώ) οφείλεται κυρίως στην ενσωμάτωση μετά από εποπτική απαίτηση, δανείων με εγγύηση του ελληνικού δημοσίου που έχουν χορηγηθεί σε ειδικές κοινωνικές ομάδες.

Στο πρώτο εξάμηνο του 2024 οι ροές από εξυπηρετούμενα σε μη εξυπηρετούμενα δάνεια ήταν 1,3 δις ευρώ εκ των οποίων το 1 δις ευρώ αφορά τα προαναφέρθεντα δάνεια που είχαν την εγγύηση του ελληνικού δημοσίου.

Συνολικά τα δάνεια αβέβαιης είσπραξης (unlikely to pay) ανήλθαν σε 2,7 δισεκ. ευρώ (26% των ΜΕΔ) τον Ιούνιο του 2024, μειωμένα κατά 17,8% σε σχέση με το Δεκέμβριο του 2023 (3,2 δισεκ. ευρώ).

Όμως τα δάνεια σε καθυστέρηση από 1-90 ημέρες (πρώιμες ληξιπρόθεσμες οφειλές) αυξήθηκαν κατά 43% και έφτασαν τα 7,7 δισεκ. ευρώ τον Ιούνιο του 2024 από 5,4 δισεκ. ευρώ το Δεκέμβριο του 2023, ενώ ο λόγος των δανείων αυτών προς το σύνολο των εξυπηρετούμενων δανείων αυξήθηκε σε 5,5% τον Ιούνιο του 2024, έναντι 3,8% το Δεκέμβριο του 2023. Η αύξηση αυτή προέρχεται κυρίως από τα επιχειρηματικά δάνεια σε καθυστέρηση από 1 έως 30 ημέρες.

Τα δάνεια εξάλλου που «χτύπησαν κόκκινο» είναι σε καθυστέρηση μεγαλύτερη των 90 ημερών (χωρίς να συμπεριλαμβάνονται οι καταγγελμένες απαιτήσεις – denounced) ενισχύθηκαν τον Ιούνιο του 2024 και διαμορφώθηκαν σε 3,7 δισεκ. ευρώ (35,6% των ΜΕΔ), αυξημένα κατά 46,3% σε σχέση με το Δεκέμβριο του 2023 (2,5 δισεκ. ευρώ), λόγω της προαναφερθείσας συμπερίληψης δανείων με εγγύηση του Ελληνικού Δημοσίου τα οποία βρίσκονται σε διαδικασία αποπληρωμής από το Ελληνικό Δημόσιο.

Επισημαίνεται ωστόσο ότι το 68,2% των ΜΕΔ που εμπίπτουν σε αυτή την κατηγορία είναι σε καθυστέρηση μεγαλύτερη του ενός έτους, ποσοστό αντίστοιχο με εκείνο στο τέλος του 2023 (68,5%). Το αντίστοιχο ποσοστό καθυστέρησης για τα επιχειρηματικά δάνεια ανέρχεται σε 61,8%, για τα στεγαστικά σε 78,8% και για τα καταναλωτικά δάνεια σε 58,6%. Παράλληλα, το 38,8% των ΜΕΔ αφορά καταγγελμένες απαιτήσεις (denounced), οι οποίες στο τέλος του πρώτου εξαμήνου του 2024 ανήλθαν σε 4,1 δισεκ. ευρώ, μειωμένες κατά 2,9%, ήτοι 0,1 δισεκ. ευρώ, σε σχέση με το τέλος του 2023, κυρίως λόγω των συναλλαγών πωλήσεων δανείων.

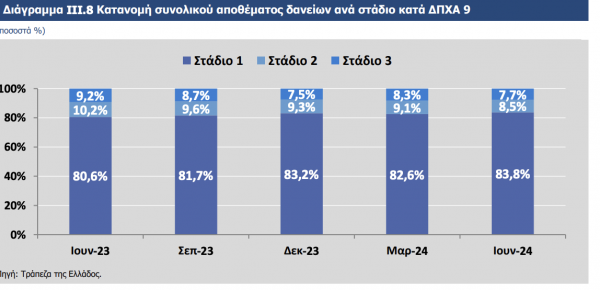

Τέλος, η ποιότητα του χαρτοφυλακίου αντανακλάται στην κατανομή του συνολικού αποθέματος δανείων ανά στάδιο ανάλογα με το επίπεδο πιστωτικού κινδύνου, σύμφωνα με το Διεθνές Πρότυπο Χρηματοοικονομικής Αναφοράς 9 (ΔΠΧΑ 9), όπου τον Ιούνιο του 2024 σε σύγκριση με το Δεκέμβριο του 2023 παρατηρείται μία οριακή αύξηση των δανείων με το μεγαλύτερο πιστωτικό κίνδυνο (στάδιο 3) λόγω της αύξησης των ΜΕΔ, αλλά και αύξηση των δανείων με το μικρότερο πιστωτικό κίνδυνο (στάδιο 1) λόγω της πιστωτικής επέκτασης

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σχόλια

Δεν βρέθηκαν σχόλια γι'αυτό το άρθρο.

Γίνε ο πρώτος που θα σχολιάσει το άρθρο χρησιμοποιώντας την παρακάτω φόρμα