|

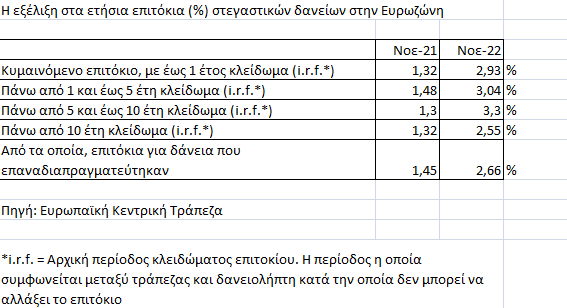

Τα νέα, πιο πρόσφατα, στοιχεία που βλέπουν τώρα το φως της δημοσιότητας από την ΕΚΤ, δείχνουν ότι τα μέσα επιτόκια στεγαστικών το Νοέμβριο του 2022 διαμορφώθηκαν σε εύρος από 2,55% έως 3,3% -από εύρος 1,32% με 1,48% που ήταν το Νοέμβριο του 2021. Πρόκειται για τα υψηλότερα επίπεδα επιτοκίων στεγαστικών των τελευταίων τουλάχιστον επτά ετών. Θα πρέπει επίσης να σημειωθεί ότι πρόκειται για μέσους όρους στη ζώνη του ενιαίου νομίσματος -και ως εκ τούτου σε αρκετές χώρες, όπως στην Ελλάδα, τα επιτόκια αυτά ακόμη πιο υψηλά ξεπερνώντας αυτή τη στιγμή ακόμη και το 3%.

Όλα αυτά σημαίνουν πρακτικά ότι οι δανειολήπτες καλούνται να πληρώνουν πολύ υψηλότερα επιτόκια για στεγαστικά που έχουν λάβει με κυμαινόμενο επιτόκιο. Επίσης, σε υψηλότερα επίπεδα κινούνται και τα επιτόκια των νέων στεγαστικών που θέλει να συνάψει τώρα ένα νοικοκυριό, έστω και με αρχική περίοδο ορισμένων ετών με «κλειδωμένο» επιτόκιο. Ως περίοδος κλειδώματος ορίζεται αυτή που συμφωνείται μεταξύ τράπεζας και δανειολήπτη κατά την οποία δεν μπορεί να αλλάξει το επιτόκιο.

Τα επιτόκια της ΕΚΤ

Μετά την νέα αύξηση επιτοκίων κατά 50 μονάδες βάσης από την ΕΚΤ, το επιτόκιο των πράξεων κύριας αναχρηματοδότησης καθώς και τα επιτόκια της διευκόλυνσης οριακής χρηματοδότησης και της διευκόλυνσης αποδοχής καταθέσεων της ΕΚΤ αυξήθηκαν από αυτό το μήνα σε 2,50%, 2,75% και 2% αντίστοιχα. Την ίδια στιγμή ο πληθωρισμός στη ζώνη του ευρώ εξακολουθεί σε ιστορικά υψηλά, φτάνοντας σύμφωνα με τις εκτιμήσεις της Eurostat το 10% το Νοέμβριο σε ετήσια βάση, κάτι που αναμένεται να οδηγήσει σε νέες αυξήσεις στο κόστος δανεισμού από την ΕΚΤ –και κατά συνέπεια στα επιτόκια εξυπηρέτησης δανείων.

«Καίνε» οι αυξήσεις στις δόσεις

Οι αυξήσεις αυτές πρακτικά σημαίνουν πολύ υψηλότερες δόσεις –ακόμη και πάνω από 20%- σε σύγκριση με την αντίστοιχη περίοδο του Νοεμβρίου του 2022. Στα παραδείγματα που παρουσιάζει σήμερα ο Οικονομικός Ταχυδρόμος φαίνεται ότι ένας νέος δανειολήπτης που θέλει να πάρει στεγαστικό με εξασφαλισμένο σταθερό κόστος δανεισμού για τα πρώτα 5 με 10 χρόνια από τράπεζα της Ευρωζώνης, καλείται να πληρώσει κατά μέσο όρο για αυτό επιτόκιο 3,3% σύμφωνα με τα στοιχεία του Νοεμβρίου 2022, από μόλις 1,3% το Νοέμβριο του 2021.

Με βάση τη διαφορά αυτή, ένας δανειολήπτης που πριν από ένα χρόνο θα πλήρωνε μηνιαία δόση 396,19 ευρώ για στεγαστικό ύψους 100.000 ευρώ με διάρκεια αποπληρωμής 25 έτη και κλειδωμένο επιτόκιο για τα πρώτα 5 με 10 χρόνια, τώρα για να συνάψει το ίδιο δάνειο πρέπει να καταβάλλει δόση 496,34 ευρώ για τα πρώτα αυτά χρόνια. Πρόκειται ουσιαστικά για αύξηση στη δόση που ξεπερνά ούτε λίγο ούτε πολύ το 25%. Επιβαρύνεται, πρακτικά με επιπλέον 100 ευρώ το μήνα, ή με 1.200 ολόκληρα ευρώ το χρόνο.

Για το ίδιο στεγαστικό δάνειο αλλά με περίοδο κλειδώματος επιτοκίου για το πρώτο μόνο έτος, η μέση μηνιαία δόση στην ευρωζώνη πλέον ανέρχεται σε 476,82 ευρώ από 397,12 ευρώ το Νοέμβριο του 2021. Πρόκειται για διαφορά σχεδόν 80 ευρώ το μήνα ή σχεδόν 980 ευρώ το χρόνο.

Τα αποκαλυπτικά στοιχεία της Τράπεζας της Ελλάδος

Όπως ανακοίνωσε η ΤτΕ στις 4 Ιανουαρίου 2023 για το Νοέμβριο του 2022, τα μέσα σταθμισμένα επιτόκια των νέων καταθέσεων και δανείων διαμορφώθηκαν στο 0,06% και 4,89% αντίστοιχα. Αυτό δείχνει ξεκάθαρα τη μεγάλη ψαλίδα που υπάρχει ανάμεσα σε επιτόκια προθεσμιακών και μη καταθέσεων και σε δάνεια.

Επίσης το περιθώριο επιτοκίου μεταξύ των νέων καταθέσεων και δανείων διαμορφώθηκε στις 4,83 εκατοστιαίες μονάδες. Η ΤτΕ σημειώνει ακόμη ότι «σχεδόν αμετάβλητο στο 0,05% παρέμεινε το μέσο σταθμισμένο επιτόκιο του συνόλου των υφιστάμενων καταθέσεων, ενώ το μέσο σταθμισμένο επιτόκιο των υφιστάμενων δανείων αυξήθηκε στο 4,58%». Επιπλέον, το περιθώριο επιτοκίου μεταξύ των υφιστάμενων καταθέσεων και δανείων αυξήθηκε στις 4,53 εκατοστιαίες μονάδες.

Τα επιτόκια των δανείων στην Ελλάδα

Σύμφωνα με την ΤτΕ, το μέσο σταθμισμένο επιτόκιο των υφιστάμενων δανείων αυξήθηκε κατά 31 μονάδες βάσης και διαμορφώθηκε στο 4,58%.

Ειδικότερα, το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των στεγαστικών δανείων με διάρκεια άνω των 5 ετών αυξήθηκε κατά 39 μονάδες βάσης και διαμορφώθηκε στο 3,41%. Το αντίστοιχο επιτόκιο των καταναλωτικών και λοιπών δανείων προς ιδιώτες και ιδιωτικά μη κερδοσκοπικά ιδρύματα αυξήθηκε κατά 14 μονάδες βάσης και διαμορφώθηκε στο 6,94%.

Το μέσο επιτόκιο των επιχειρηματικών δανείων με διάρκεια άνω των 5 ετών αυξήθηκε κατά 27 μονάδες βάσης στο 3,97%. Το αντίστοιχο επιτόκιο των επαγγελματικών δανείων αυξήθηκε κατά 47 μονάδες βάσης και διαμορφώθηκε στο 5,54%.

Τα επιτόκια των καταθέσεων στην Ελλάδα

Η Τράπεζα της Ελλάδος αναφέρει ακόμη ότι το μέσο σταθμισμένο επιτόκιο του συνόλου των υφιστάμενων καταθέσεων (συμπεριλαμβανομένων των καταθέσεων μίας ημέρας) παρέμεινε το Νοέμβριο 2022 σχεδόν αμετάβλητο στο 0,05%. Το μέσο επιτόκιο στα υφιστάμενα υπόλοιπα των καταθέσεων με συμφωνημένη διάρκεια έως 2 έτη από νοικοκυριά διαμορφώθηκε στο 0,14%, από 0,11% τον προηγούμενο μήνα, ενώ το αντίστοιχο επιτόκιο των καταθέσεων από επιχειρήσεις αυξήθηκε κατά 8 μονάδες βάσης και διαμορφώθηκε στο 0,27%.

ΠΑΡΑΔΕΙΓΜΑΤΑ

Πως αλλάζουν οι μέσες δόσεις στην Ευρωζώνη από την αύξηση των επιτοκίων για στεγαστικά δάνεια, με βάση τα μέσα στοιχεία όλης της ευρωζώνης από την Ευρωπαϊκή Κεντρική Τράπεζα

Για νέο στεγαστικό δάνειο 100.000 ευρώ και διάρκεια 25 έτη

Με κλειδωμένο επιτόκιο για τα πρώτα 5 με 10 χρόνια

Δόση Νοεμβρίου 2021: 396,19 ευρώ

Δόση Νοεμβρίου 2022: 496,34 ευρώ

Αύξηση στη μηνιαία δόση: 100,15 ευρώ ή 25,27%

Με κλειδωμένο επιτόκιο για το πρώτο έτος

Δόση Νοεμβρίου 2021: 397,12 ευρώ

Δόση Νοεμβρίου 2022: 476,82 ευρώ

Αύξηση στη μηνιαία δόση: 79,7 ευρώ ή 20%

Με κλειδωμένο επιτόκιο για τα πρώτα 1 με 5 χρόνια

Δόση Νοεμβρίου 2021: 404,65 ευρώ

Δόση Νοεμβρίου 2022: 482,58 ευρώ

Αύξηση στη μηνιαία δόση: 77,93 ευρώ ή 19,25%

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σχόλια

Δεν βρέθηκαν σχόλια γι'αυτό το άρθρο.

Γίνε ο πρώτος που θα σχολιάσει το άρθρο χρησιμοποιώντας την παρακάτω φόρμα