|

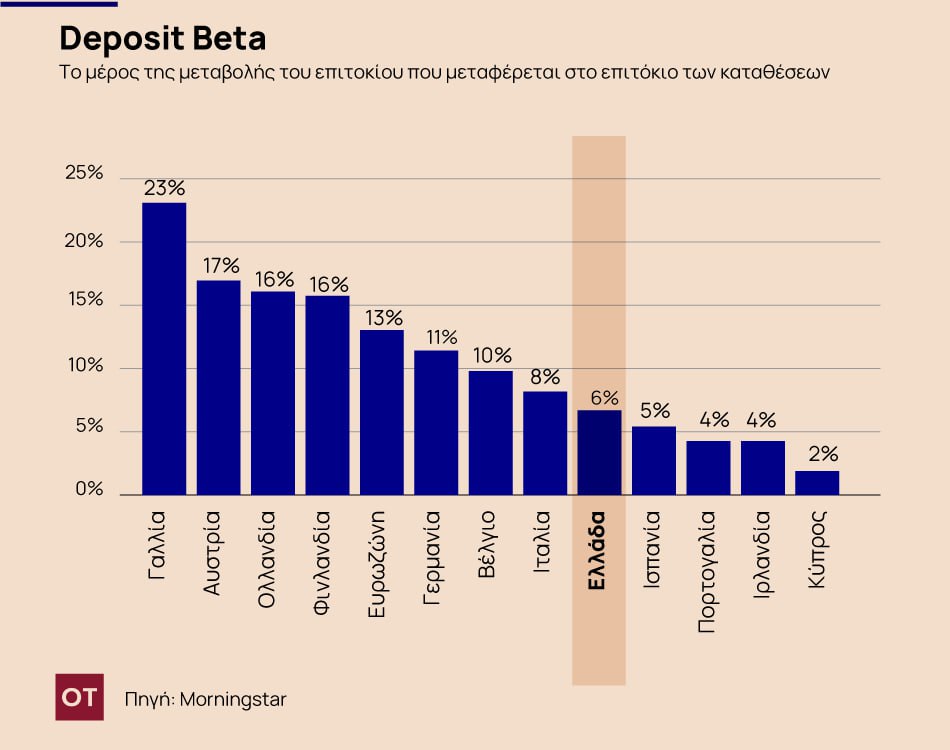

Σύμφωνα με έκθεση της DBRS Morningstar, τα ευρωπαϊκά επιτόκια καταθέσεων αυξήθηκαν μόνο κατά 13% σε σχέση με τη μεταβολή του δωδεκάμηνου Euribor κατά μέσο όρο (δηλαδή το beta των καταθέσεων) από το τέλος του 2021. Ταυτόχρονα, υπήρχαν σημαντικές διαφορές που αντανακλώνται στο beta των καταθέσεων που κυμαίνονταν από 2% έως 23% μεταξύ επιλεγμένων χωρών της ΕΕ. Ο όρος beta deposit (beta καταθέσεων) σημαίνει το μέρος της μεταβολής των επιτοκίων (της κεντρικής τράπεζας) που μεταφέρεται στο επιτόκιο των καταθέσεων. Όπως δείχνει και ο πίνακας οι ελληνικές τράπεζες είναι ουραγός σε αυτή την διαβάθμιση με το beta να διαμορφώνεται μόλις στο 6% , τοποθετώντας την Ελλάδα στην 9η θέση ανάμεσα σε 13 χώρες.

Υπενθυμίζεται ότι ο υπουργός Οικονομικών, Xρήστος Σταϊκούρας απευθύνθηκε με σκληρή γλώσσα προς τους Έλληνες τραπεζίτες προ εξαμήνου, λέγοντας ότι «το μέσο επιτόκιο των νέων καταθέσεων είναι 0,05% σταθερό. Το μέσο επιτόκιο των νέων δανείων τον Οκτώβριο αυξήθηκε κατά 0,26% και είναι 4,86%, απαράδεκτο. Θα πρέπει να κάνουν αύξηση επιτοκίων καταθέσεων άμεσα και σημαντικά, και να μειώσουν το επιτόκιο στα νέα δάνεια».

Σύμφωνα με τα τελευταία στοιχεία σχεδόν αμετάβλητο στο 0,25% παρέμεινε το μέσο σταθμισμένο επιτόκιο των νέων καταθέσεων τον Απρίλιο του 2023, σύμφωνα με τα στοιχεία που δημοσιοποίησε σήμερα Τρίτη η Τράπεζα της Ελλάδος (ΤτΕ).

Παράλληλα, το μέσο σταθμισμένο επιτόκιο των νέων δανείων κινήθηκε ανοδικά κατά 12 μονάδες βάσεως διαμορφούμενο στο 5,85%. Η άνοδος αυτή είχε σαν αποτέλεσμα να διευρυνθεί το περιθώριο (spread) μεταξύ των νέων καταθέσεων και των νέων δανείων στις 560 μονάδες βάσης.

Στην πρώτη θέση φιγουράρει η Γαλλία που από την 1η Φεβρουραίου προσέφερε νέα επικαιροποιημένα επιτόκια. Το επιτόκιο του περίφημου Livret A, του δημοφιλέστερου τραπεζικού προϊόντος στη Γαλλία μια που αφορά πρακτικά όλους τους καταθέτες ανέβηκε στο 3% από 2% που ήταν από την 1η Αυγούστου 2022, όταν και είχε διπλασιαστεί εξαιτίας του πληθωρισμού (1% είχε οριστεί την 1η Φεβρουαρίου 2022).

Οι συντάκτες της έκθεσης επισημαίνουν ότι υπάρχουν μια σειρά από παράγοντες που εξηγούν τον διαφορετικό ρυθμό μετακύλισης. Ένας σημαντικός παράγοντας είναι το είδος των καταθέσεων και η δομή χρηματοδότησης των τραπεζών. Ως αποτέλεσμα, τα τραπεζικά συστήματα με μεγάλο ποσοστό σταθερών καταθέσεων λιανικής και καταθέσεων που διατηρούνται ως απόθεμα ρευστότητας ή για κεφάλαιο κίνησης, τείνουν να αντιμετωπίζουν λιγότερες πιέσεις για να μετακυλήσουν την αύξηση των επιτοκίων στο κόστος των καταθέσεων.

Σύμφωνα με έρευνα της Τράπεζας της Ισπανία άλλοι παράγοντες που εξηγούν αυτή τη διαφορά είναι επίσης α) η θέση πλεονάζουσας ρευστότητας του τραπεζικού συστήματος ή η χρήση χρηματοδότησης από την κεντρική τράπεζα, η οποία θα μπορούσε να έχει περιορίσει την αμοιβή των καταθέσεων σε εκείνα τα τραπεζικά συστήματα όπου η χρηματοδότηση από την κεντρική τράπεζα είναι πιο σημαντική. Επιπλέον, β) η συγκέντρωση της αγοράς φαίνεται να εξηγεί ορισμένες από τις διαφορές μεταξύ των χωρών, καθώς η μεγαλύτερη ισχύς στην αγορά θα μπορούσε να μετριάσει τις αυξήσεις των επιτοκίων καταθέσεων

Η συμβολή των καταθέσεων στην κερδοφορία των τραπεζών

Οι καταθέσεις αποτελούν βασική πηγή ρευστότητας των τραπεζών της Ευρωπαϊκής Ένωσης , καθώς αποτελούν το κύριο κανάλι χρηματοδότησης, και διαδραματίζουν επίσης καθοριστικό ρόλο στην εξέλιξη της κερδοφορίας τους. Κατά τη μετάβαση σε ένα περιβάλλον υψηλότερων επιτοκίων, οι περισσότερες τράπεζες είχαν υψηλότερες αποδόσεις από τα δανειακά χαρτοφυλάκια τους. Αυτό συνδυάστηκε με περιορισμένη αύξηση των επιτοκίων των καταθέσεων των πελατών συμβάλλοντας στην αύξηση της κερδοφορίας τους. Οι συντάκτες της έκθεσης εκτιμούν ότι οι τράπεζες θα κληθούν να αυξήσουν τα επιτόκια των καταθέσεων πιο γρήγορα από τις προσδοκίες τους. Επιπλέον η ρευστότητα τους θα επηρεασθεί από την αποπληρωμή του μεγαλύτερου μέρους της χρηματοδότησης TLTRO της ΕΚΤ τον Ιούνιο του 2023,τα φθηνά δάνεια που έλαβαν την εποχή της πανδημίας, ύψους περίπου μισού τρισεκατομμυρίου ευρώ. Σύμφωνα με υπολογισμούς του Bloomberg η πλεονάζουσα ρευστότητα στο ευρωπαϊκό χρηματοπιστωτικό σύστημα ανέρχεται σε περίπου 4 τρισ. ευρώ. Μεγαλύτερη πηγή ανησυχίας αποτελούν οι μικρές ιταλικές τράπεζες, ενώ και οι ελληνικές τράπεζες – όπως επισημαίνει το οικονομικό πρακτορείο – «δεν απέχουν πολύ».

Τα ανεξόφλητα δάνεια που έχουν λάβει οι ιταλικές τράπεζες στο πλαίσιο του προγράμματος TLTRO της ΕΚΤ είναι μεγαλύτερα από τη πλεονάζουσα ρευστότητα που οι ίδιες έχουν σταθμεύσει στην ΕΚΤ, πράγμα που σημαίνει ότι ορισμένα από τα τραπεζικά ιδρύματα της γειτονικής χώρας θα πρέπει να αντλήσουν χρήματα από αλλού για να αποπληρώσουν τα δάνεια. Σύμφωνα με το Bloomberg, τα πλεονάζοντα αποθεματικά των ελληνικών τραπεζών είναι λίγο πολύ ίσα με αυτά που οφείλουν στην ΕΚΤ.

Επιπλέον, ο ανταγωνισμός μεταξύ των τραπεζών εντείνεται και οι τράπεζες της ΕΕ θα πιεστούν να αυξήσουν τα επιτόκια καταθέσεων προκειμένου να σταματήσουν τις εκροές καταθέσεων προς προϊόντα με υψηλότερες αποδόσεις, όπως για πράδειγμα τα αμοιβαία κεφάλαια διαχείρισης διαθεσίμων. Υπάρχουν ήδη ενδείξεις ότι ο ανταγωνισμός για τις καταθέσεις αυξάνεται απότομα στην ΕΕ, όπως φαίνεται από τον δείκτη Herfindahl-Hirschman και εξηγείται από την ΕΚΤ στην πρόσφατη επισκόπηση της χρηματοπιστωτικής σταθερότητας (Μάιος 2023).

Δεύτερον, οι καταθέτες-πελάτες αντιδρούν ήδη και μεταφέρουν τα υπόλοιπα των καταθέσεων σε χρηματοοικονομικά προϊόντα.Αυτό συμβαίνει στις περισσότερες χώρες της ΕΕ, αλλά γενικά είναι πιο έντονο στις χώρες στις οποίες η μετακύλιση των επιτοκίων στους καταθέτες ήταν πιο περιορισμένη, όπως στην Ισπανία ή την Πορτογαλία. «Θεωρούμε ότι οι τράπεζες της ΕΕ» αναφέρεται χαρακτηριστικά «θα πιεστούν να αυξήσουν τα επιτόκια καταθέσεων τα επόμενα τρίμηνα προκειμένου να σταματήσουν τις εκροές καταθέσεων, καθώς οι πελάτες συνεχίζουν να ζητούν προϊόντα με υψηλότερες αποδόσεις»

Ανταγωνισμός και ρευστότητα

Οι τράπεζες της ΕΕ εισέρχονται τώρα σε μια δεύτερη φάση του κύκλου των επιτοκίων, κατά την οποία ο ανταγωνισμός και οι συνθήκες ρευστότητας θα πιέσουν τις τράπεζες της ΕΕ να πληρώνουν περισσότερα για τις καταθέσεις των πελατών τους. Κατά την άποψή μας,επισημαίνουν οι συντάκτες της έκθεσης, οι αυξήσεις των επιτοκίων καταθέσεων θα δείξουν αν η βελτίωση της κερδοφορίας των τραπεζών τα τελευταία τρίμηνα ήταν διαρθρωτική ή προσωρινή. Ειδικότερα, οι τράπεζες της ΕΕ σημείωσαν σημαντική βελτίωση της κερδοφορίας τους, με το συνολικό ROE -η απόδοση ιδίων κεφαλαίων (ROE) είναι ένα μέτρο της χρηματοοικονομικής απόδοσης μιας εταιρείας που δείχνει τη σχέση μεταξύ των κερδών μιας εταιρείας και της απόδοσης του επενδυτή – των τραπεζών της ΕΕ να έχει αυξηθεί κατά 230 μονάδες βάσης στο τέλος του 2022 από τα προ της πανδημίας επίπεδα. Σύμφωνα με την ανάλυση της DBRS Morningstar η βελτίωση της κερδοφορίας ήταν πιο σημαντική σε εκείνα τα τραπεζικά συστήματα στα οποία οι τράπεζες είναι σε καλύτερη θέση να διαχειριστούν το κόστος των καταθέσεών τους. Συγκεκριμένα, τα τραπεζικά συστήματα με δομή χρηματοδότησης με μεγάλη εξάρτηση από τις καταθέσεις λιανικής αύξησαν την απόδοση ιδίων κεφαλαίων τους κατά 360 μ.β. έναντι 80 μ.β. για εκείνα με μικρότερη εξάρτηση από τους καταθέτες λιανικής.

Τέλος, σύμφωνα με την έκθεση οι τράπεζες με μεγάλη εξάρτηση από τις καταθέσεις λιανικής σε συνδυασμό με χαμηλή βάση σταθερών καταθέσεων (γενικά καταθέσεις που δεν ασφαλίζονται από συστήματα εγγύησης καταθέσεων) παρουσιάζουν υψηλότερο κίνδυνο πιέσεων στο κόστος χρηματοδότησης τα επόμενα τρίμηνα (βλ. στο Διάγραμμα 6 την ενότητα με την υψηλή ευαισθησία και την υψηλή πίεση). Αναμένουμε ότι η εξέλιξη των επιτοκίων καταθέσεων θα αποτελέσει βασικό στοιχείο στις μελλοντικές παρουσιάσεις των ανακοινώσεων των αποτελεσμάτων. Αυτό θα συμβάλει στη διαφοροποίηση των τραπεζών της ΕΕ που εμφανίζουν καλύτερη κερδοφορία σε διαρθρωτική ή προσωρινή βάση.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σχόλια

Δεν βρέθηκαν σχόλια γι'αυτό το άρθρο.

Γίνε ο πρώτος που θα σχολιάσει το άρθρο χρησιμοποιώντας την παρακάτω φόρμα