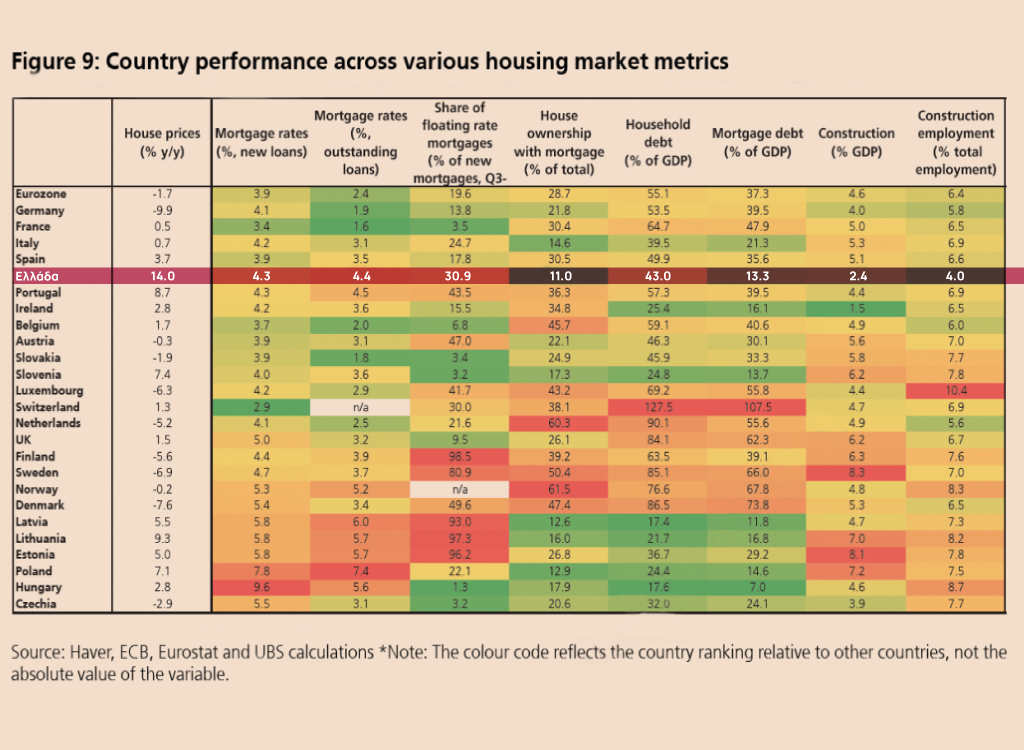

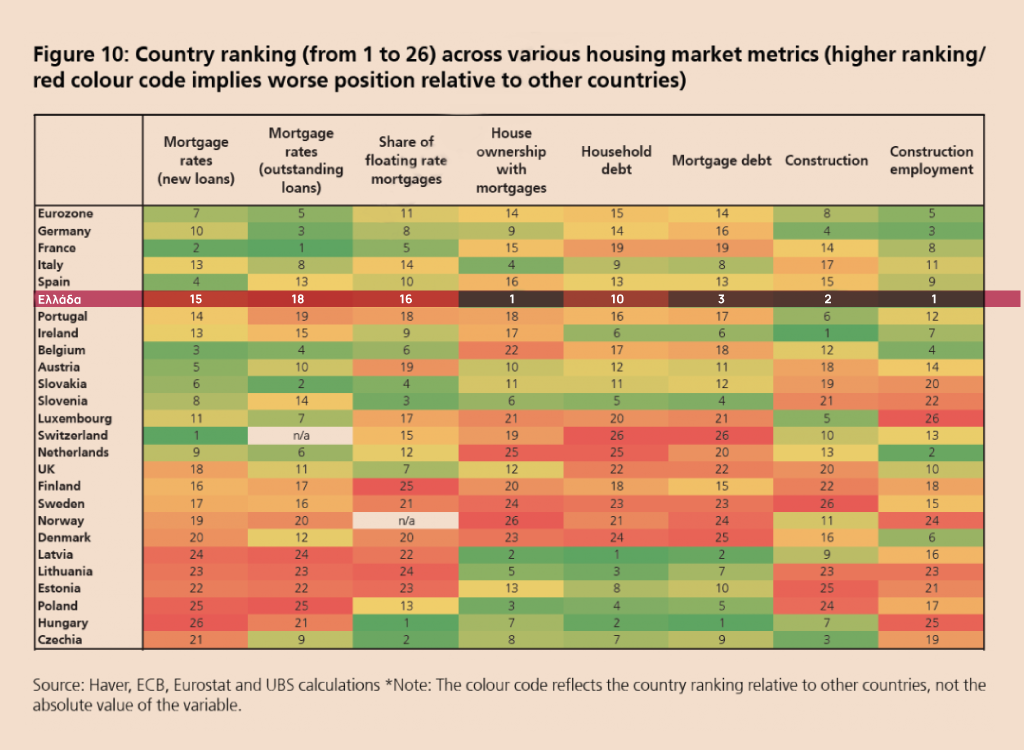

Με την ελληνική αγορά να τρέχει με άνοδο 14% στις τιμές των ακινήτων, η UBS διαπιστώνει ότι ένας στους τρεις δανειολήπτες στεγαστικού είναι ευάλωτος στο αυξημένο κόστος δανεισμού, λόγω του κυμαινόμενου επιτοκίου. Βέβαια, το ποσοστό είναι από τα χαμηλότερα στην Ευρωζώνη, εντούτοις εάν παραμείνει επί μακρόν αυστηρή η νομισματική πολιτική, οι ευπάθειες θα αυξηθούν.

Ειδικότερα, στην τελευταία ανάλυσή της για τις αγορές κατοικιών και το ενυπόθηκο χρέος, η UBS, διαπιστώνει ότι οι τιμές ακινήτων στην Ελλάδα έχουν αυξηθεί κατά 14% από την αρχή του έτους, καταγράφοντας το μεγαλύτερο ράλι ανόδου. Βέβαια, η εξέλιξη αυτή είναι λίγο έως πολύ αναμενόμενη, ειδικά μετά την πρωτοφανή μείωση που υπήρξε κατά τη δεκαετία της κρίσης.

Τα ανησυχητικά στοιχεία

Όπως εξηγεί η UBS, η συνολική εικόνα από την αγορά ακινήτων της Ευρώπης δεν είναι ούτε «μαύρη» ούτε «άσπρη». Οι ευπάθειες που σχετίζονται με το ενυπόθηκο χρέος εμφανίζονται μεγαλύτερες στη βόρεια Ευρώπη (Ηνωμένο Βασίλειο, Ολλανδία, Σκανδιναβία, Βαλτικές χώρες). Υψηλές είναι επίσης και στην Ιταλία και την Ισπανία, όπου το παλαιό απόθεμα ενυπόθηκων δανείων κυμαινόμενου επιτοκίου είναι υψηλό, επομένως εκτιμά ότι η αυστηρότερη νομισματική πολιτική θα επηρέαζε αυτές τις χώρες περισσότερο από άλλες.

Σαν δίκτυ προστασίας όμως αυτών των δανειοληπτών είναι κατά την UBS οι εξής παράγοντες:

(α) ανθεκτικές αγορές εργασίας,

(β) μεγάλες αποταμιεύσεις των νοικοκυριών,

(γ) μικρή προσφορά ακινήτων και

(δ) υψηλότερο ποσοστό υποθηκών σταθερού επιτοκίου σήμερα από ό,τι πριν από 10-15 χρόνια.

Οι τρεις αλλαγές

Την ίδια ώρα η UBS διαπιστώνει τρεις αλλαγές που έλαβαν χώρα και ξεχωρίζουν:

Πρώτον, οι τιμές των κατοικιών παρουσιάζουν σαφέστερα σημάδια μείωσης. Έπειτα από τρία τρίμηνα μειώσεων, οι τιμές των κατοικιών σε επίπεδο Ευρωζώνης ήταν 1,7% χαμηλότερες το δ΄ τρίμηνο του 2023 σε σχέση με ένα χρόνο νωρίτερα. Στις μισές περίπου από τις ευρωπαϊκές χώρες, οι τιμές των κατοικιών έχουν πτωτική τάση, με τις εντονότερες στη Γερμανία, στη Δανία, στη Σουηδία και τη Φινλανδία.

Επίσης, δημοσιεύματα του Τύπου στις χώρες αυτές κάνουν επίσης λόγο για αύξηση των πτωχεύσεων στον κατασκευαστικό τομέα. Η UBS εκτιμά ότι ο κατασκευαστικός τομέας θα ασκήσει πιο ουσιαστικές πιέσεις στην ανάπτυξη τους επόμενους μήνες και τρίμηνα.

Δεύτερον, εν μέσω της σύσφιξης της νομισματικής πολιτικής, τα επιτόκια των ενυπόθηκων δανείων συνέχισαν να αυξάνονται. Σε επίπεδο Ευρωζώνης, το σταθμισμένο μέσο επιτόκιο των νέων ενυπόθηκων δανείων στην Ευρωζώνη ήταν 3,93% τον Σεπτέμβριο του 2023, αυξημένο κατά 104 μονάδες βάσης από τα τέλη του 2022.

Το μέσο επιτόκιο ενυπόθηκων δανείων για το σύνολο του αποθέματος διαμορφώθηκε στο 2,35%, αυξημένο κατά 45 μ.β., με αυξήσεις άνω των 200 μ.β. στην Πορτογαλία και στις τρεις χώρες της Βαλτικής.

Τρίτον, το χρέος των νοικοκυριών μειώθηκε στο 55,2% του ΑΕΠ (-2,5 π.μ. σε σχέση με ένα χρόνο νωρίτερα), ενώ το χρέος των ενυπόθηκων δανείων υποχώρησε στο 37,3% του ΑΕΠ (-2,2 π.μ. σε ετήσια βάση), χάρη στην ισχυρή αύξηση του ΑΕΠ (που ενισχύεται από τους υψηλούς αποπληθωριστές).

Ο ρόλος των κυμαινόμενων επιτοκίων

Αυτό που δεν έχει αλλάξει είναι ότι οι σφιχτές χρηματοπιστωτικές συνθήκες είναι σκληρές, ιδίως στις χώρες με υψηλό ποσοστό ενυπόθηκων δανείων κυμαινόμενου επιτοκίου (VRM). Σε επίπεδο Ευρωζώνης, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια διαμορφώθηκε στο 19,6% το γ’ τρίμηνο του 23, μειωμένο από το μέγιστο 25,4% στα τέλη του 2022, αλλά και πάλι αυξημένο από το 14% στα τέλη του 2021.

Στις τρεις χώρες της Βαλτικής και στη Φινλανδία, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια ξεπερνούσε το 90%. Στην Ισπανία, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια έχει μετριαστεί πολύ τα τελευταία χρόνια (16% το 3ο τρίμηνο του 2023), αλλά το παλαιό απόθεμα VRM παραμένει υψηλό, στο 75% περίπου. Για το λόγο αυτό, η ισπανική κυβέρνηση ψήφισε νομοθεσία στα τέλη του 2022 με στόχο την προστασία των νοικοκυριών με χαμηλότερο εισόδημα από τα υψηλότερα επιτόκια των ενυπόθηκων δανείων.

Στην Ιταλία, μετά από μια μεγάλη έξαρση το δεύτερο τρίμηνο του 2022, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια μετριάστηκε και πάλι σε 19,7% το τρίτο τρίμηνο του 2023, αλλά το μερίδιο των VRM στο συνολικό απόθεμα εξακολουθεί να υπερβαίνει το 50%.

Στο Ηνωμένο Βασίλειο, το μερίδιο του VRM στο συνολικό απόθεμα είναι σχετικά χαμηλό (9,5% το γ’ τρίμηνο του 23), αλλά οι αρχικές περίοδοι σταθερής διάρκειας τείνουν να είναι μικρότερες των πέντε ετών, γεγονός που συνεπάγεται σημαντική μετακύλιση με την πάροδο του χρόνου.

Όπως εξηγεί η UBS, η συνολική εικόνα από την αγορά ακινήτων της Ευρώπης δεν είναι ούτε «μαύρη» ούτε «άσπρη». Οι ευπάθειες που σχετίζονται με το ενυπόθηκο χρέος εμφανίζονται μεγαλύτερες στη βόρεια Ευρώπη (Ηνωμένο Βασίλειο, Ολλανδία, Σκανδιναβία, Βαλτικές χώρες). Υψηλές είναι επίσης και στην Ιταλία και την Ισπανία, όπου το παλαιό απόθεμα ενυπόθηκων δανείων κυμαινόμενου επιτοκίου είναι υψηλό, επομένως εκτιμά ότι η αυστηρότερη νομισματική πολιτική θα επηρέαζε αυτές τις χώρες περισσότερο από άλλες.

Σαν δίκτυ προστασίας όμως αυτών των δανειοληπτών είναι κατά την UBS οι εξής παράγοντες:

(α) ανθεκτικές αγορές εργασίας,

(β) μεγάλες αποταμιεύσεις των νοικοκυριών,

(γ) μικρή προσφορά ακινήτων και

(δ) υψηλότερο ποσοστό υποθηκών σταθερού επιτοκίου σήμερα από ό,τι πριν από 10-15 χρόνια.

Οι τρεις αλλαγές

Την ίδια ώρα η UBS διαπιστώνει τρεις αλλαγές που έλαβαν χώρα και ξεχωρίζουν:

Πρώτον, οι τιμές των κατοικιών παρουσιάζουν σαφέστερα σημάδια μείωσης. Έπειτα από τρία τρίμηνα μειώσεων, οι τιμές των κατοικιών σε επίπεδο Ευρωζώνης ήταν 1,7% χαμηλότερες το δ΄ τρίμηνο του 2023 σε σχέση με ένα χρόνο νωρίτερα. Στις μισές περίπου από τις ευρωπαϊκές χώρες, οι τιμές των κατοικιών έχουν πτωτική τάση, με τις εντονότερες στη Γερμανία, στη Δανία, στη Σουηδία και τη Φινλανδία.

Επίσης, δημοσιεύματα του Τύπου στις χώρες αυτές κάνουν επίσης λόγο για αύξηση των πτωχεύσεων στον κατασκευαστικό τομέα. Η UBS εκτιμά ότι ο κατασκευαστικός τομέας θα ασκήσει πιο ουσιαστικές πιέσεις στην ανάπτυξη τους επόμενους μήνες και τρίμηνα.

Δεύτερον, εν μέσω της σύσφιξης της νομισματικής πολιτικής, τα επιτόκια των ενυπόθηκων δανείων συνέχισαν να αυξάνονται. Σε επίπεδο Ευρωζώνης, το σταθμισμένο μέσο επιτόκιο των νέων ενυπόθηκων δανείων στην Ευρωζώνη ήταν 3,93% τον Σεπτέμβριο του 2023, αυξημένο κατά 104 μονάδες βάσης από τα τέλη του 2022.

Το μέσο επιτόκιο ενυπόθηκων δανείων για το σύνολο του αποθέματος διαμορφώθηκε στο 2,35%, αυξημένο κατά 45 μ.β., με αυξήσεις άνω των 200 μ.β. στην Πορτογαλία και στις τρεις χώρες της Βαλτικής.

Τρίτον, το χρέος των νοικοκυριών μειώθηκε στο 55,2% του ΑΕΠ (-2,5 π.μ. σε σχέση με ένα χρόνο νωρίτερα), ενώ το χρέος των ενυπόθηκων δανείων υποχώρησε στο 37,3% του ΑΕΠ (-2,2 π.μ. σε ετήσια βάση), χάρη στην ισχυρή αύξηση του ΑΕΠ (που ενισχύεται από τους υψηλούς αποπληθωριστές).

Ο ρόλος των κυμαινόμενων επιτοκίων

Αυτό που δεν έχει αλλάξει είναι ότι οι σφιχτές χρηματοπιστωτικές συνθήκες είναι σκληρές, ιδίως στις χώρες με υψηλό ποσοστό ενυπόθηκων δανείων κυμαινόμενου επιτοκίου (VRM). Σε επίπεδο Ευρωζώνης, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια διαμορφώθηκε στο 19,6% το γ’ τρίμηνο του 23, μειωμένο από το μέγιστο 25,4% στα τέλη του 2022, αλλά και πάλι αυξημένο από το 14% στα τέλη του 2021.

Στις τρεις χώρες της Βαλτικής και στη Φινλανδία, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια ξεπερνούσε το 90%. Στην Ισπανία, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια έχει μετριαστεί πολύ τα τελευταία χρόνια (16% το 3ο τρίμηνο του 2023), αλλά το παλαιό απόθεμα VRM παραμένει υψηλό, στο 75% περίπου. Για το λόγο αυτό, η ισπανική κυβέρνηση ψήφισε νομοθεσία στα τέλη του 2022 με στόχο την προστασία των νοικοκυριών με χαμηλότερο εισόδημα από τα υψηλότερα επιτόκια των ενυπόθηκων δανείων.

Στην Ιταλία, μετά από μια μεγάλη έξαρση το δεύτερο τρίμηνο του 2022, το μερίδιο των VRM στα νέα ενυπόθηκα δάνεια μετριάστηκε και πάλι σε 19,7% το τρίτο τρίμηνο του 2023, αλλά το μερίδιο των VRM στο συνολικό απόθεμα εξακολουθεί να υπερβαίνει το 50%.

Στο Ηνωμένο Βασίλειο, το μερίδιο του VRM στο συνολικό απόθεμα είναι σχετικά χαμηλό (9,5% το γ’ τρίμηνο του 23), αλλά οι αρχικές περίοδοι σταθερής διάρκειας τείνουν να είναι μικρότερες των πέντε ετών, γεγονός που συνεπάγεται σημαντική μετακύλιση με την πάροδο του χρόνου.

Ανθεκτικές αγορές εργασίας

Ορισμένοι παράγοντες μετριασμού θα πρέπει να περιορίσουν τις ευπάθειες, επισημαίνει επίσης η UBS:Πρώτον και σημαντικότερο, οι αγορές εργασίας της ευρωζώνης εμφανίζονται ανθεκτικές, με την ανεργία στο ιστορικά χαμηλό του 6,5% τον Σεπτέμβριο, γεγονός που αναμένεται να στηρίξει την ικανότητα των νοικοκυριών να εξυπηρετούν τα χρέη τους.

Δεύτερον, ενώ τα μη εξυπηρετούμενα δάνεια (NPLs) εξακολουθούν να διαδραματίζουν μεγάλο ρόλο σε ορισμένες μικρότερες οικονομίες, τα NPLs ως ποσοστό των νέων ενυπόθηκων δανείων έχουν μειωθεί αισθητά στην ευρύτερη Ευρωζώνη τα τελευταία 15 χρόνια (στο 19,5% το δ’ τρίμηνο του 2023), υποδηλώνοντας έτσι μια πιο σταδιακή μετακύλιση των υψηλότερων επιτοκίων δανεισμού. Το μερίδιο του VRM στη Γαλλία και τη Γερμανία, τις δύο μεγαλύτερες οικονομίες της Ευρωζώνης, είναι χαμηλό.

Τρίτον, λιγότερο από το 30% των νοικοκυριών έχουν υποθήκη, ενώ πάνω από το 70% κατέχουν το σπίτι τους άμεσα ή το νοικιάζουν. Η Ολλανδία (μαζί με τη Νορβηγία) ξεχωρίζει, με το υψηλότερο ποσοστό ενυπόθηκης κατοικίας (60%) έναντι περίπου 15-30% στις άλλες μεγάλες χώρες της ευρωζώνης.

Ορισμένοι παράγοντες μετριασμού θα πρέπει να περιορίσουν τις ευπάθειες, επισημαίνει επίσης η UBS:Πρώτον και σημαντικότερο, οι αγορές εργασίας της ευρωζώνης εμφανίζονται ανθεκτικές, με την ανεργία στο ιστορικά χαμηλό του 6,5% τον Σεπτέμβριο, γεγονός που αναμένεται να στηρίξει την ικανότητα των νοικοκυριών να εξυπηρετούν τα χρέη τους.

Δεύτερον, ενώ τα μη εξυπηρετούμενα δάνεια (NPLs) εξακολουθούν να διαδραματίζουν μεγάλο ρόλο σε ορισμένες μικρότερες οικονομίες, τα NPLs ως ποσοστό των νέων ενυπόθηκων δανείων έχουν μειωθεί αισθητά στην ευρύτερη Ευρωζώνη τα τελευταία 15 χρόνια (στο 19,5% το δ’ τρίμηνο του 2023), υποδηλώνοντας έτσι μια πιο σταδιακή μετακύλιση των υψηλότερων επιτοκίων δανεισμού. Το μερίδιο του VRM στη Γαλλία και τη Γερμανία, τις δύο μεγαλύτερες οικονομίες της Ευρωζώνης, είναι χαμηλό.

Τρίτον, λιγότερο από το 30% των νοικοκυριών έχουν υποθήκη, ενώ πάνω από το 70% κατέχουν το σπίτι τους άμεσα ή το νοικιάζουν. Η Ολλανδία (μαζί με τη Νορβηγία) ξεχωρίζει, με το υψηλότερο ποσοστό ενυπόθηκης κατοικίας (60%) έναντι περίπου 15-30% στις άλλες μεγάλες χώρες της ευρωζώνης.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σχόλια

Δεν βρέθηκαν σχόλια γι'αυτό το άρθρο.

Γίνε ο πρώτος που θα σχολιάσει το άρθρο χρησιμοποιώντας την παρακάτω φόρμα